30% APYの実現?Hyperliquid上で展開されるVectis JLPの多層ヘッジ戦略を徹底解説

序文

8月20日、HyperliquidFRはHyperliquidが世界で最も高い従業員一人当たりの収益を達成したとするデータを発表しました。年間一人当たりの収益は1億2,400万ドルにのぼります。この驚異的な利益は、膨大なユーザーによる高頻度取引活動に支えられています。こうしたユーザーを惹きつけるには、卓越したプラットフォーム性能と、長期にわたる安定した高水準のファンディングレートの確保が不可欠です。

DeFiイールド増幅の役割を果たすVectis Financeは、その機会を捉えてJLP HyperLoop Vaultを立ち上げました。VectisはHyperliquid上でヘッジポジションを構築することで、価格リスクを抑えつつ、安定した高額ファンディング手数料を継続的に獲得します。さらに、Jupiterが新たに提供したJLP Loans(年利5%から)の活用により、低コストの借入を実現。再帰的レバレッジ戦略を通じて、ユーザーはより多くのJLPを蓄積できる仕組みです。

この多角的な戦略によって、「低コストレバレッジイールド+高ファンディングフィー収益」の二重エンジンを実現し、JLPリターンを多層的に拡大しています。まさに「特異な好機を最大限活用した教科書的事例」といえるでしょう。

JLPの起源と進化

JLPとは何でしょうか。JLPはSolana最大の流動性・取引アグリゲーターであるJupiterが発行するコア流動性トークンです。今年を代表するDeFi資産の一つであり、大規模資本のリターン追求においてオンチェーンの主要な入口となっています。流動性は18億5,000万ドルに達し、1年で3倍以上に拡大。直近の年率リターンは29.71%と、安定性と持続的成長を兼ね備えた資産です。

JLPはトレーダーに流動性プールを提供し、ポジション開設やレンディングの市場カウンターパーティとなります。JLPの主な収益源は以下の3点です。

・高額手数料の分配:JLPは建玉のオープン・クローズ手数料、価格インパクト手数料、借入手数料、取引手数料の75%を受け取り、安定したキャッシュフローを生み出します。

・多様な資産による価値上昇:JLPはSOL、ETH、WBTC、USDC、USDTで構成されたインデックスファンドとして、ボラティリティの耐性と成長の可能性を両立します。

・トレーダー損益の享受:JLPはカウンターパーティとして市場全体の変動から利益を得ます。

市場心理や投機性に左右されやすいガバナンストークンと異なり、JLPの価値は実際の取引収益と現物資産の値上がりに支えられています。多くのアービトラージャーがJLPトークンを用い、ループ戦略で利回りを増幅しています。

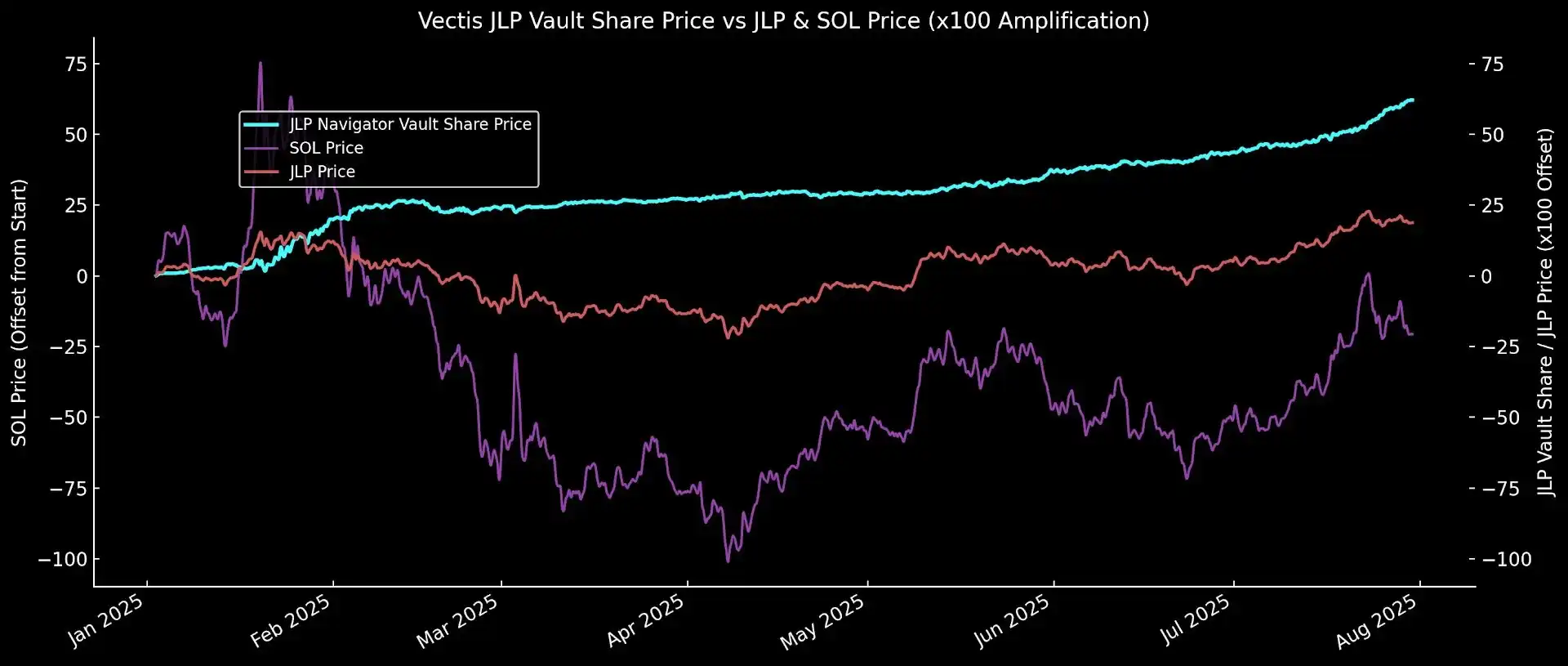

一方、JLPは2025年3月から4月にかけて最大30%のドローダウンも経験し、市場の懸念を呼びました。その主因はSOL市場の下落です。効果的なヘッジにより価格変動リスクを抑制できれば、JLPは高品質・低リスクのイールド戦略となり得ます。

Vectisの革新的戦略:JLPリターンの多次元的拡大

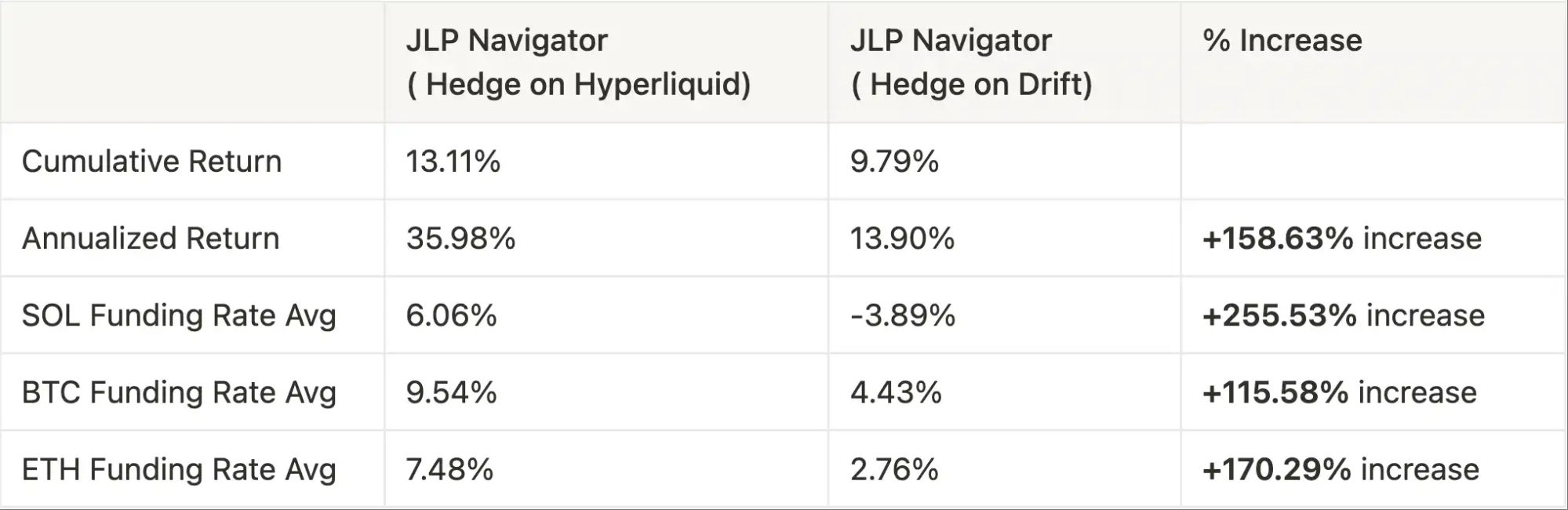

2024年11月、Vectis Financeは独自のJLP Navigator vault戦略を発表し、Solanaのパーペチュアル取引所Driftに導入しました。このソリューションは価格変動リスクのヘッジとJLPリターンの効率的な増幅に注力しています。本戦略は主に次の2つの柱から構成されます。

・精緻なヘッジ:ヘッジにより資産プールのドローダウンを効果的に抑え、好条件のファンディングレート環境下でリターンを増幅します。

・低レバレッジによるイールド増幅:2~3倍の低レバレッジの再帰レンディングでJLPポジションを拡大し、イールドと手数料収益を増幅します。

JLP価値とファンディングフィーを2~3倍に拡大することで、Navigator戦略は安定収益の強固な基盤を築きます。Vectis公式データによれば、直近30日の年率リターン(APR)は約30%、年換算シャープレシオは5.86と非常に高い水準です。

Vectis FinanceはSolana上の独立DeFiプロトコルとして、市場のボラティリティを投資機会に転換しています。同社はJLPイールド増幅Vaultを先駆けて構築し、TVLは最大3,000万ドルを記録。その実績をもとに、ファンディングレートアービトラージやAI主導の取引戦略に展開領域を拡大し、市場の変動に高い適応性を示しています。「オンチェーン資産運用」の代表的存在として認知を高めています。

HyperLoop Vault:JLPイールド増幅の新たな進化

2025年8月、Vectis FinanceはJLP HyperLoop vault戦略の開始を発表しました。本ソリューションはJLP Navigatorの進化版であり、ヘッジ先をDriftからHyperliquidに切り替えることで、イールド増幅効率をさらに向上させました。その概要は以下の通りです。

1. 低コスト・レバレッジイールド

ユーザーはVectisのVaultにUSDCを預け入れ、その資金でまずJupiterにてJLPを購入します。さらにJLP Loansを活用してUSDCを追加借入し、再度JLPへ投資することで再帰的にレバレッジをかけたポジションを構築します。この方法により、イールド生成型LPトークンの低レバレッジポジションが形成され、取引手数料およびJupiterエコシステムのインセンティブ双方のリターンを増幅できます。

JLP LoansはJupiterの新たなレンディングプロダクトであり、JLP保有者は年利5%からの低金利でUSDCを借入可能です。

JupiterのJLP Loansサイトによると、現在の借入金利は約5.31%で、従来のJLP Navigator戦略でDriftが提供していた平均金利(3月12日~7月25日、10.39%)の半分以下となっています。

2. ファンディングフィー収益の拡大

価格変動リスクをヘッジするため、Vaultではデルタニュートラルポジションを維持します。VectisはJLPの構成資産に準じ、Hyperliquid上でSOL、ETH、BTCのショートポジションを同時に構築。自動取引システムにより、これらのポジションはリアルタイムで常に監視・調整されています。

Hyperliquidのファンディングレートがプラスの場合、これらショートポジションから追加の収益が生まれ、全体リターンをさらに拡大できます。ヘッジ先をDriftからHyperliquidへ変更したことで、年率ベースのファンディングレート収益は158.63%増加しました。

加えて、Hyperliquid上でヘッジを行う際、可能な限りリミットオーダーを優先し、スリッページの最小化とリバランスコストの抑制を徹底。特に相場変動が大きいタイミングでは重要な工夫となっています。

3. セキュリティとインフラ体制

CoboのMPCウォレットがJLP HyperLoop Vaultにおけるユーザー資産を保護しています。Coboは機関投資家向けデジタル資産管理・ウォレットインフラのリーディングカンパニーであり、全ての資産移転・ウォレット操作で強固なセキュリティを担保します。多くのDeFi Vaultがマルチシグウォレットや自社独自システムに依存している中、HyperLoopはCoboのMPC技術を採用。秘密鍵の単一障害点リスクを低減し、最先端セキュリティ基準で資産防御を実現します。

運用面では、JupiterやHyperliquidといった成熟・監査済みプラットフォームが全スマートコントラクトの処理を行い、Vectis独自の自動化インフラがリバランスやヘッジ管理、ポジション監視も担当。これにより人為的ミスを最小限に抑え、運用効率も高めています。

また新Vault戦略のローンチ期間中、VectisはBoost Stationキャンペーンを開始し、Vault経由でJLPイールドを獲得したユーザーにUSDC追加ボーナスを提供しています。

結論

VectisはJLPのチャンスを活かし、低コストレバレッジと高ファンディングレートのデュアルエンジンで利益を強化し、市場をリードしています。これは成功事例の一端にすぎません。

DeFi分野でVectisは「実収益に基づいて構築し、安全性を最優先し、高速な反復イノベーションで複雑な戦略をシンプルかつ確実な成長につなげる」という哲学を実践しています。

今後もオンチェーン資産運用の次世代リーダーとして、Vectisは高いポテンシャルを持つハイアルファ機会の探求を続け、大口資本のための信頼性・持続性・爆発的な成長カーブを実現するDeFi基盤を提供していきます。

免責事項:

- 本記事はBlockBeatsからの転載です。原著者は[Vectis Finance]です。転載等に関しご懸念がございましたら、Gate Learnチームまで適切なチャネルでご連絡ください。

- 免責事項:本記事に記載された見解・意見は著者個人のものであり、投資助言ではありません。

- 他言語版はGate Learnチームによる翻訳です。Gateへの言及がない限り、翻訳記事の無断複製・配布・盗用は禁止されています。

関連記事

ブロックチェーンについて知っておくべきことすべて

ステーブルコインとは何ですか?

流動性ファーミングとは何ですか?

Cotiとは? COTIについて知っておくべきことすべて